※주의사항※

아래의 내용들은 미국 박사과정 학생으로 제가 필요한 세금과 관련된 정보들을 정리한 것들입니다. 대부분 정보들은 인터넷 혹은 학교 또는 IRS 홈페이지에서 얻은 것들입니다. 최대한 제가 얻은 자료들은 맨 아래에 출처에 표기하도록 노력했습니다. 그러니 아래 자료들을 참고만 하시길 바랍니다. 인터넷에 떠도는 정보들을 최대한 교차검증을 하려 했지만, 잘못된 정보들이 있을 수 있습니다. 만일 잘못된 정보가 있을 경우, 코멘트를 남겨주시면 감사하겠습니다.

Contents

0. 들어가기 앞서...

1)모든 유학생의 경우, (F-1 또는 J 비자에 상관없이), 미국 내 소득 발생의 유무와 상관없이 IRS에 세금을 보고해야 할 의무가 있다 [1]. 다만, 세금을 보고하는 것과 세금 환급을 받는 것과는 다른 이야기이다.

2) 미국의 세금 보고 기한은 다음과 같다:

미국 납세자들은 당해 1월 1일부터 12월 31일까지 발생한 소득을 다음 해 4월 15일까지 국세청 (IRS)에 보고해야 한다.

1. 유학생이 세금 보고를 제대로 해야 하는 이유 [12]

(1) 세금 환급 및 크레딧 클레임

세금보고를 하지 않은 경우 IRS에서 환급금을 알아서 챙겨주지 않습니다. 일반적으로 세금 환급은 과거 3년까지만 가능하며, 만약 3년이 지나면 더이상 세금 환급이나 크레딧을 요청할 수 없게 됩니다.

(2) 향후 영주권 및 취업비자 신청 시

향후 영주권이나 H1비자 같은 취업 비자를 신청할 때 이민국에서는 지난 미국 거주기간 동안 적절하게 세금 보고를 했는지를 심사합니다. 이때 이민국에서는 지난 세금보고 서류를 요청하는데요. 만약 적절한 세금보고를 하지 않았다면 이런 과정에서 불이익을 받을 수 있습니다.

(3) 적절한 세금보고를 안한 경우 불이익

IRS는 적절히 보고되지 않거나 납부되지 않은 세금에 대해서 벌금과 이자를 부과합니다. 아울러 앞서 얘기했던 것처럼 비자 발급이나 영주권 취득 시 tax compliance 심사에서 불이익을 받을 수 있죠. 따라서 잘못된 세금보고를 발견하였다면 가능한 빠른 시일 내에 수정보고(Amended Tax Return)하는 것을 권장드립니다.

2. ITIN과 SSN

| 설명 | |

| ITIN | • Individual Tax Identification Number • 세금 보고 및 환급을 목적으로 하는 번호 • Fellowship 혹은 Scholarship을 받지만, 학교에서 TA 등으로 고용되지 않은 학생의 경우, SSN 대신 필요 • 신청방법 - 신청자는 연방 소득세 신고와 함께 W-7(ITIN 신청 양식)을 작성해야 함 - W-7 Form: https://www.irs.gov/pub/irs-pdf/fw7.pdf - W-7 Instruction: https://www.irs.gov/pub/irs-pdf/iw7.pdf - 해당 주소를 IRS로 보낸다. Internal Revenue Service ITIN Operation O.Box 149342 Austin, TX 78714 7342 • 이후, TA 등으로 SSN을 받게 되는 경우, ITIN의 사용을 중지해야 한다. |

| SSN | • Social Security Number • 우리나라의 주민등록증과 비슷한 개념 - 통상적으로 미국 시민권자, 영주권자, 노동 허가를 받은 사람에게 제공하는 번호 • 여러 인증수단으로 쓰이며, 경제활동과 연관된 모든 것들이 SSN과 연관됨 - 직업, 운전면허, 신용카드 할부 등 이용할 때 필요 - 세금 및 연금, 의료해택의 경우에도 필요 • SSN이 반드시 필요한 주와 필요하지 않은 주들도 있음 - 일리노이, 몬테나, 뉴욕 등은 외국인들에게 SSN을 요구하지 않는다고 한다. • 유학생이 SSN을 발급 받는 방법 - F 및 M 비자 학생들이 TA, RA, 및 인턴쉽을 하게 되는 경우, SSN을 받을 자격이 됨 - 학교에서 학생들이 취업활동을 할 수 있도록 해주는 Student Employee를 신청해야 함 - 이후, 학교에서 해당 학생에게 Job offer letter를 주며, 해당 서류와 함께, 여권, F-1 비자를 챙겨서 Social Security Office에 방문함 - 준비물: Job Offer Letter, I-20, I-94, 여권, F-1 비자 • SSN과 관련되서 주의할 점 - SSN의 경우, 종이로 되어있으며, 해당 카드를 소지하지 말도록 하며, 집에 보관하는 것이 좋다. |

※ 2021-12-15: ITIN과 관련된 개인적인 상황을 언급하자면, W-7을 직접 작성한 후 위의 주소로 보내야한다고 생각했는데, 학교 홈페이지를 찾다보니, 아래와 같은 언급이 있었다: "Applications are often be completed with the University as part of the on boarding FNIS process". 학교의 FNIS에 접속을 해보니, 이미 9월 중순에 W-7을 작성했었다. 뒤돌아 생각해보니, 그 당시에 fellowship과 관련해서 이것저것 준비를 할 게 많았는데, 그 때 학교 payroll office에서 W-7을 포함한 여러 문서들을 작성한 기억이 난다. 하지만 그것과 별도로 나의 ITIN을 확인할 수 없었는데, 이 부분은 학교 측에 메일을 보내서 확인을 해봐야 할 것 같다.

3. 미국 세금의 종류: 연방세 vs 주 소득세

미국의 경우 연방세 (Federal Tax)와 주 소득세 (State Tax)로 나뉜다.

4. 미국 거주자 여부 [5, 7]

미국 내에서 세법상 거주자의 판정 기준은 크게 다음과 같다; 미국 시민권자, 미국 영주권자, 미국 거주자 (비자 소지자 등), 그리고 미국 세법상 1) US citizen (미시민권자), 2) U.S resident alien (거주자) 3) non-resident alien (비거주자)로 분류하여 세금을 보고한다. 각각에 해당 사항은 아래에 요약을 했다.

| 구분 | IRS 분류 | 세금 보고 의무 | 기타 |

| 미국 시민권자 | U.S citizen | 전세계 소득 | - |

| 미국 영주권자 | U.S resident alien | 전세계 소득 | • 미영주권자가 Green card test에 부합되면, U.S resident alien으로 분류 • 영주권을 받는 즉시, 미 세법상 바로 거주자로 분류 |

| non-resident alien | 미국 내 소득 | • 다음 3가지 경우에 대해서 Green card test에 부합되지 않으며, non-resident alien으로 분류됨 1) 자발적으로 미국 영주권 포기 2) 미국 이민국에 의해서 영주권 자격 종료 3) 미국 연방 법원에 의해서 영주권 자격 종료 |

|

| 비자 소지자 | U.S resident alien | 전세계 소득 | • 거주 상당성 테스트 (Substantial presence test) (1) 당해년도 31일 이상 거주 (2) 당해년도 거주일 + 전년도 거주일의 1/3 + 전전년도 거주일의 1/6의 합이 183년 이상인 경우 - 둘 중 하나라도 해당하는 경우, 미국 거주자로 분류됨 |

| non-resident alien | 미국 내 소득 | • 거주 상당성 테스트에 부합하더라도 아래에 해당하는 사람들은 미국 세법상 Exempt Individual로 분류되며, 일정기간 (2~5년)동안 비거주자로 분류된다. - A, G 비자로 임시 거주 중인 외교 공관 (A-3, G-5 제외) - J, Q 비자로 임시 거주 중인 교사 또는 교육생 - F, J, M, Q 비자로 임시 거주 중인 유학생 - 스포츠 행사에 참가 하기 위한 프로 운동선수 |

여기서, 유학생의 경우, F1 비자를 소지하고 있으므로, 비자 소지자를 대상이다. 특히 1년차 유학생의 경우, 위 표에서 붉은색으로 강조되어있는 것처럼, Non-resident alien으로 구분된다. 여기서 다시 미국 거주자와 미국 비거주자에 대해 정리해보자. 다시 한번 더 언급하자면, 미국 세법상, 세금을 내야할 주체는 미국 거주자(US Resident)와 미국 비거주자 (US Non-Resident)로 나뉜다.

| 미국 거주자 (US Resident) | 미국 비거주자 (US Non-Resident) | |

| F-1 비자를 가지고 있는 경우 (유학생) |

• 미국 입국시점으로부터 5년 경과* • 5년 경과 후, 거주기간 계산 시 183일 이상 * 5년 경과는 Calender year를 기준 |

• F-1 비자를 가지고 있는 경우, 미국 세법상 세법 면제자 (Exempt Individual*)로 취급되며, 5년간 비거주자로 간주됨 |

| 보고해야할 세금들 | • 미국을 포함한 전세계에서 발생한 소득 신고 (Form 1042) • $10,000 이상의 해외 금융 계좌를 가지고 있는 경우, FBAR과 FATCA 신고를 해야 함 |

• 원칙적으로 미국 내에서 발생한 소득만 세금 신고 [4] • 보고해야할 세금의 종류 [4, 11] 임금, 급여, 이자, 주식 배당, 장학금 및 연구 지원금 |

| 유학생의 경우 작성해야 할 세금 형식 (Tax Form) |

- Form 1042, W-2 | 1) 미국 내에서 소득이 있는 경우 : 1042NR**, Form 8843, W-2, 1042-S (NR = Non-Resident) 2) 미국 내에서 소득이 없는 경우 : Form 8843 |

| 사용가능한 세금 프로그램 |

• Turbo Tax • H&R Block • Tax Slayer |

• SprinTax • Glacier |

* 비거주자의 세금 면제 사항

- 은행 이자에 대해서 세금이 면제됨

- 한미 조세 협정에 따라 한국인 유학생의 장학금이나 학비 송금, 기타 년 $2000까지의 근로 소득에 대해서는 면제 (근거: 한미조세협정), 이 부분에 대해선 Appendix 1에서 자세히 다룸.

** 참조 [3]에 따르면, 2020년도 이후, 더 이상 1042NR-EZ (비거주자이면서 자녀가 없는 경우)는 더 이상 사용되지 않고, 대신 1042NR로 모두 통일해서 작성한다.

5. 미국 유학생 세금 보고 준비 서류들 [11, 12, 13, 15, 18]

W-2 또는 Form 1042-S를 받기 위해선, 먼저, SSN 혹은 ITIN이 필요하다.

5-1. IRS에 보내야 할 서류들: W-2, 1042-S, ...

| 서류 | 설명 |

| W-2 | • Wage and Tax Statement • 피고용자에게 지급된 임금과 원천징수*된 세금을 신고하기 위해 사용됨 - 즉, 회사의 정직원(Employee)이며, 직장 상사(Supervisor)의 관리하에 있다. - 회사의 정직원으로써, 업무에 대한 구체적인 지시와 확인이 있음 • 전년도 소득과 원천진수 내역이 있음 • W-2를 받기 위해선 SSN (사회보장번호) 혹은 ITIN가 필요함 • 유학생의 경우, RA/TA 등을 하게 될 경우, 학교로부터 W-2를 받게 됨 - 즉 학교로부터 받은 일종의 급여명세서 * 원천징수가 되기 때문에, W-2로 월급을 받게 되는 경우 각종 Tax 떼고 받게 됨 ex) Federal Withholding/ Social Security/ Medicare/ State Withholding, ... • 관련 Tax Form: W-4 - W-4 form은 직장인이 회사에 제출하는 서류로, 이 양식을 통해, 회사는 이 직장인의 월급에서 얼마만큼의 원천징수를 할지를 판한다. 그리고 W-2 form은 회사/학교에서 직장인에게 Tax file을 IRS에 전달하라고 주는 서식이다. - 미국 내 F-1 비자의 학생인 경우, 첫 해에 학교에 입학을 하게 되면, W-4를 작성하여 HR (Human Resource)에 전달을 하게 될 것이다. - 만일 가족 구성원의 변동, 새로 고용이 되는 경우 등에는 W-4를 다시 작성하여 HR에 보고한다. |

| Form 1042-S | • Foreign Person's U.S. Source income subject to Witholding • 목적 및 대상: 학교로부터 장학금 (schoarship/fellowship)을 받는 Nonresident alien의 세금 보고 • 과세 대상인 장학금 (수당, 주거 보조비, ...)을 받는 경우, 학교 혹은 기관에서 제공 • 중요: 한국 유학생의 경우. 한미조세협약에 의해 비거주자 신분이 유지되는 최대 5년간 매해 2000달러의 세금 감면 해택을 받음 (아래 Appendix 1 참조) • 학교에서 매해 초 Tax Exemption과 관련된 서류(Form 8233 or W-8BEN)를 받기 때문에, 1042-S를 받지 못한 경우 학교 측에 연락을 해야한다. • IRS에 따르면, 고용주는 3월 14일 이전까지 반드시 Form 1042-S를 종업원에게 제공해야 한다. • Form 1042-S에 대한 자세한 설명: https://www.irs.gov/pub/irs-pdf/i1042s.pdf |

| Form 1099 | • 임대 소득, 투자 소득이 있는 경우나 독립적인 계약자*로 일한 경우에 받음 * 즉, W-2와 다르게 계약직 (Independent Contractor)일 경우, 해당 서류를 작성할 수 있음 • Form 1099의 종류 1) Form 1099-INT: 은행에서 이자를 받은 경우 2) Form 1099-DIV: 주식에서 배당을 받은 경우 3) Form 1099-B: 주식을 매수 및 매도한 경우 4) Form 1099-MISC: 기타소득이 있는 경우 5) Form 1099-G: 주 정부에 세금을 납부했거나 환급받은 경우 • 독립적인 계약자로써 일을 하는 경우, W-9을 작성하는 경우가 있음 • W-2와 다르게 Federal withhodling등을 떼지 않고 받게 됨 ※Social security와 Medicare에 대한 Tax는 W-2롤 받는 사람은 회사에서 절반을 지원해주지만, 1099은 그런게 없다. ※W-2와 비교해서 세금보고가 다소 복잡하다. |

| 기타 서류 | • 여권 첫번째 페이지 • 비자 • Form I-20 ※ NOTE: 비거주자 신분일 경우, Form 1098T는 필요없음 ※ 1098-T (Tuition statement) = 학비 내역서 (유학생은 교육비 공제 해당 X) ※ 해당 서류들은 ITIN을 발급받기 위해 W7을 같이 작성할 때는 필요하지만, 이미 ITIN이 있고 세금을 신고하는 경우에는 필요가 없는 것 같다. 추가적인 확인이 더 필요 |

※ 서류 작성방법은 [15]를 참고

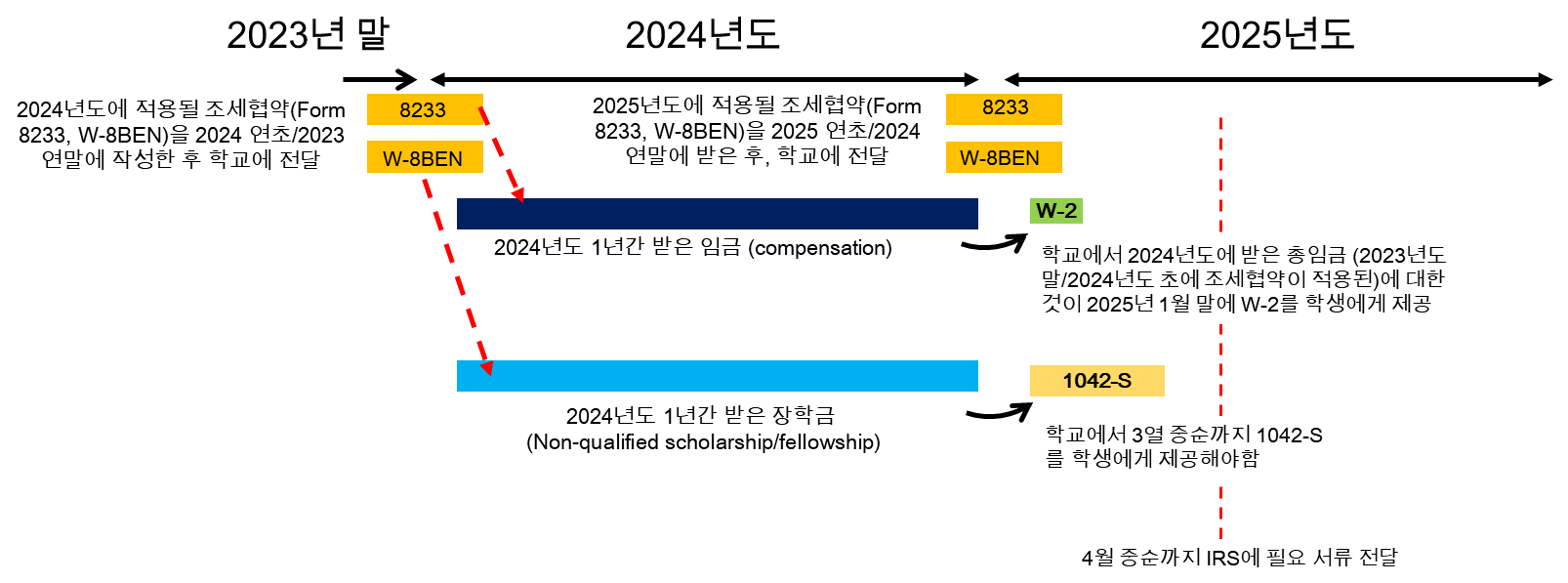

5-2. 조세협약과 관련된 서류들: Form 8233 및 Form W-8BEN에 대한 설명

| Form 8233 | W-8BEN | |

| 타이틀 | • Exemption from withholding on compensation for independent personal service of non-resident alien individual • 비거주 외국인 개인의 독립적인 개인 서비스에 대한 보상에 대한 원천징수 공제 |

• Certificate of Foreign Status of Benefical Owner for United State Tax Withholding • 미국 세금 원천징수에 대한 외국인 세금 수혜자에 대한 증명서 •BEN: Benefitial의 약자로 미국과 조세 협약을 체결한 국가의 국민이면 조세 협정의 베네핏을 얻을 수 있다는 뜻 |

| 요약 | • 근로 급여로서 받는 경우, 조세협약을 적용하기 위해 사용. • 보통 나중에 1년간 지급 내역서로 W-2를 받는 경우 |

• 비근로 성격의 scholarship/fellowship을 받는 경우, 조세 협약을 적용하기 위해 사용 • 보통 나중에 1년간 지급 내역서로 1042-S를 받는 경우. 이것은 Nonresident가 은행이자에 대한 미리 세금을 떼지 않도록 하기 위하여 은행에 제출하는 데도 쓰임. |

| URL | https://www.irs.gov/forms-pubs/about-form-8233 | •W-8BEN 양식/지침 |

| 보내는 곳 | - 회사 (Withhodling agent) - IRS (단, 회사(원천징수 대리인)가 반드시 보내야 함) |

- 회사 * IRS에는 보내지 말아야 함 |

| 소득(income)의 종류 |

- Personal service** - scolarship/fellowship*** |

Personal service를 제외한 소득** (즉, 과세 장학금, 상금/상, 이자, 배당금, 임대료, 로열티, 보험금, 연금) |

| 유효기간 | 1년 | 3년 |

| 적용되는 조세 협약 (F1 비자의 경우) |

- Article 21-(1) 참조 - F1 학생의 경우, RA/TA 등 학교에서 일해서 받는 임금의 경우, 연간 2000불의 세금 감면을 받을 수 있음 |

- Article 21-(1) 참조 - (Noncompasation) Scholarship/Fellowship의 경우, 5년간 세금은 전액 면제 받을 수 있음 |

| 기타 설명 | 비거주자(NRA, Nonresident Alien) 종업원과 회사 • NRA: NRA는 회사에게 자신의 노동 (Personal service)에 대한 조세 조약에 의한 혜택을 받기 위해 회사에 Form 8233을 작성해서 제출 • 회사 (또는 Withholding agent): 회사는 종업원으로부터 Form 8233을 받으면 리뷰 후, 반드시 Form 8233을 승인 5일 이내로 IRS로 보내야한다. |

• 외국인이 미국에서 이자, 배당금, 로열티 등 투자나 경제 활동을 해서 소득이 발생할 경우, 미국 세법에 의해 외국인임을 증명해주는 것. 따라서, 해당 개인이 조세 조약에 의한 감면이나 원천징수 면제를 청구하지 않더라도 제공해야 함 • W-8BEN은 외국인이 개인 서비스 소득(이 경우는 8233을 작성)을 제외한 미국에서 투자나 어떠한 경제 활동을 해서 소득이 발생하는 경우, 수익금을 지불하는 회사나 개인이 작성토록 요구하고 있음 - 만약 W-8BEN을 정확하게 기입하지 않을 경우, 수입 금액의 30%을 원천징수해서 미국세청(IRS)로 보내게 됨 - 한국인의 경우, 미국과의 조세 협약에 의해, 이자 (10%), 배당 (10-15%) 등 낮은 원천징수 세율을 적용받을 수 있음 c) 주의: 미국 내의 체류자 신분이 거주자 (Resident)로 변경되는 경우에는 W-8BEN을 사용할 수 없고 W-9을 사용해야 함. |

** Personal Service는 임금(Wage)과 같이 미국에서 수행한 노동인 것 같다. 그리고 Personal services (e.g., wage, salary, fees, tips, etc) 등으로 받는 소득을 Compensation paid/income이라 부르는 것 같다 (Personal service를 제외한 소득은 따라서 Non-compensation이라 부). 그리고 이러한 Personal service는 두 가지로 나뉜다: Indenpendent personal service와 dependent personal service.

• Independent Personal Service: 변호사, 치과의사, 혹은 회계사와 같은 일종의 자영업 (Self-employment)

• Dependent Personal service: 직원으로써 일을 수행하는 것, (Compensation scholarship/Fellowship 포함, 즉 TA/RA 등으로 인한 수입)

*** 만약 Compensation fellowship/schoarship인 경우 당연히 Form 8233을 작성해야 하지만, 만약 Non-compensation schoarship/fellowship의 경우도 같은 withholding agent로부터 받는 경우에도 Form 8233을 사용할 수 있다.

5-3 Form 8233 및 Form W-8BEN과 관련된 리소스들

■ https://www.artistsfromabroad.org/tax-requirements/forms/

■ https://www.umassp.edu/nonresident-alien-taxation/w-8-forms-and-instructions

■ https://www.kseane.org/resources/visa_tax/sorine_tax_faq

■ https://finance.duke.edu/departments-services/controllers-division/corporate-payroll/foreign-national-payments/tax-treaty

5-4 개인적으로 햇갈렸던 부분들

5-5. 요약

| 미국 비거주자 (US Non-resisdent) | 미국 거주자 (US resisdent) | |||

| 종류 | 임금을 받는 경우 (Compensation paid) |

장학금 등을 받는 경우 (Non-compensation) |

Compensation paid (임금)을 받는 경우 |

|

| 올해 회사(학교)에서 얼마만큼 원청징수를 할지? | W-4 (직장인 →* 회사) |

W-4 (직장인 → 회사) |

||

| 올해 조세협약 적용? | Form 8233 (직장인 → 회사 → IRS) |

W-8BEN (직장인→회사) |

- | |

| 지난해 받은 총임금/장학금 및 원천징수? | W-2 (회사 → 직장인 → IRS) |

1042-S (회사 → 직장인 → IRS) |

W-2 (회사 → 직장인 → IRS) |

|

| 미국 비거주자/거주자? | Form 8843 ( 직장인 → IRS ) |

|||

| IRS 세금 신고 양식 | 1040NR ( 직장인 → IRS ) |

|||

| 세금 프로그램 | SprinTax | |||

→: 서류를 제출하는 방향

6. 미국 비거주자의 경우 세금 보고 [7]

※ NOTE 1

- 미국 비거주자 신분일 경우, 제출해야할 세금 종류: Form 1040NR or Form 8843

- 사용하는 프로그램: glaciertax or sprintax

※ NOTE 2

- 만일 비거주자 신분으로 세법상 거주자용 보고양식인 1040, 1040A, 1040-EZ와 같은 양식을 사용하는 경우, 거주기간에 상관없이 해외금융보고(FBAR) 대상이 됨. 따라서, F1 소지자이면서 비거주자 신분일 경우, 절대로 Form 1040과 같은 거주자용 세금보고양식을 사용하면 안된다 [2]. 잘못 Form 1040으로 보낼 경우, 벌금을 낼 수도 있다.

1) Form 1040NR과 Form 8843이란?

세법상 미국 비거주자 신분일 경우, 세금 보고 양식은 주로 Form 1042NR과 Form 8843이다. 그렇다면, 각각의 세금 보고 양식이 어떤 것인지 확인해보자.

(1) Form 8843 [1]

• Form 8843: Statement for Exempt Individuals and Individuals with a Medical Condition

• IRS website: https://www.irs.gov/forms-pubs/about-form-8843

• Form 8843 설명 (irs 홈페이지 참고):

If you are an alien individual, file Form 8843 to explain the basis of your claim that you can exclude days present in the United States for purposes of the substantial presence test.

• 제출 신분: Exempt Individuals and Individuals not able to leave the US due to medical problem

• 미국 비거주자 신분일 경우, 미국 체류기간동안 소득 유무와 상관없이 Form 8843을 제출해야 함.

※ 비거주자에 대해서 다시 강조

- F-1, F-2, J-1 그리고 J-2 비자로 체류 중인 유학생

- 비거주자 외국인

• Form 8843은 비거주자 신분을 대상으로 작성하기 때문에, 거주자 신분일 경우, 해당 양식을 작성할 필요가 없다.

• Note: Form 8843은 소득세 신고서가 아니다. 위 Form 8843 설명에 따르면, 비거주자 신분일 경우, 미국 내에서 체류와 관련하여 비거주자임을 보고하는 것이기 때문에 소득 여부와 상관없이 제출해야 한다.

• 본인에게 배우자와 자녀가 있을 경우, 배우자 및 자녀의 Form 8843을 같이 작성해야 한다 [6].

• Form 8843을 작성하는 방법은 참조 [1,6]하길 바란다. 또는 Sprintax를 이용하면 자동으로 Form 8843을 작성해준다.

(2) 1040NR [8]

• 1040NR: U.S Nonresident Alien Income Tax Return (비거주자를 위한 세금 신고 양식)

• 미국 내 비거주민 외국인이 연간 미국에서 소득이 발생한 경우 제출해야하는 소득세 신고 양식

• NOTE: 2021년도부턴 1042NR을 온라인으로 제출이 가능함 [8]

- sprintax를 이용해서 온라인으로 보내는 방법(E-file)은 다음 링크를 참조바람 [9]

- E-File을 통해서 보내려고 시도를 해봤지만, 안되었음. 출처는 모르지만, 외국인의 경우, E-File을 통해서 보낼 수 없다는 글을 본 것 같음

• 1042NR작성하는 방법은 Appendix 3을 참고

2) F1 비자 비거주자 신분인 경우 세금 보고 [7]

1) Tax program 이용

비거주자용 세금 프로그램인 Glacier, sprintax를 이용하여 세금과 관련된 문서들을 작성한다.

2) 메일 발송

- 세금 프로그램을 이용하여 작성한 문서들을 출력 후 잘못된 점이 없는지 확인 후 서명함

- 해당 문서들을 첨부 파일과 함께 IRS 주소*로 우편을 보냄

- 우편은 추적가능한 USPS certificated mail service를 이용하는 것이 좋음 (약 3~4불)

* IRS 주소

Department of the Treasury

Internal Revenue Service

Austin, TX 73301-0215

3) 가능한 시나리오들 [4]

(1) 비거주자 신분이면서 미국 내에서 소득이 없는 경우

- 이 경우는 TA 및 RA 또는 Fellowship 혹은 Scholarship등으로 받는 소득이 없는 경우를 의미한다.

- 이 경우, 미국 내에서 발생한 소득이 없으므로 Form 8843만 제출하여 현재 자신이 미국 내의 비거주자 신분임을 보고한다.

(2) 비거주자 신분이면서 미국 내에서 소득이 있는 경우

- 이 경우, 미국 내에서 F-1 비자를 가지고 있으면서 TA, RA, fellowship, 및 Scholarship 등 소득이 있는 경우를 의미한다.

- RA/TA 등으로 일을 해서 받은 소득이 있는 경우: W2, Form 8843

- Fellowship, Scholarship만 받은 경우: Fom 1042-S, Form 8843

- RA/TA 및 Fellowship, Scholarship을 모두 받은 경우: W2, Form 1042-S, Form 8843

- https://blog.naver.com/mosi__/221282814502

4-1) 현재 나의 상황 (Ph.d 1년차)

현재 (2022/04) 나의 상황은 다음과 같다;

(1) 2021년 9월 미국 입국

(2) 2022년 04월, 약 미국 7 개월 체류

(3) 현재 Ph.D 과정으로 학교로부터 1년동안 fellowship을 받음

(4) Fellowship을 제외한 미국 내의 소득 (주식 등) 없음

(5) 2021년 11월에 학교를 통해서 W7을 작성 후, 2022년 1월에 ITIN을 발급받음

따라서, 내가 낼 서류들을 정리하면 다음과 같다; Form 1042-S, Form 1040NR, Form 8843

NOTE 1:

W-2의 경우, 현재 내가 TA/RA 등으로 학교에서 일을 한 것이 아니므로, 학교에서 해당 문서를 받지 않았다. 현재 Fellowship만 받은 경우이므로 W-2를 제외한 Form 1042-S만 제출하면 된다.

- 참고자료 1: https://www.tgs.northwestern.edu/funding/taxes/tax-faqs.html#의 "How am I notified of my earnings and withholdings"

NOTE 2: a new form required for all benefits-eligible employees and students as part of Affordable Care Act (ACA) law

- 참고자료 2: https://www.northwestern.edu/international/resources/taxes/common-scenarios.html

NOTE 2: 비자 사본 및 여권 사본을 동봉해서 보내야 하는가?

ITIN을 동시에 발급을 받는 것이 아니라면, 1042NR을 보낼 때, 신분증과 관련된 사항은 같이 보내지 않아도 되는 것 같다 [17]. 나의 경우, 이미 2021년도 11월에 ITIN을 신청해서 1월말 쯤에 받았으므로, 신분증과 관련된 사본들은 동봉해서 보내지 않았다.

NOTE 3: 세금 환급 (2022/11월 작성)

미국 국세청에 세금관련 서류를 2022년 4월달에 제출 후, 2022년 10월 중순 이후에 환급을 받았다. 사람들마다 환급을 받은 시기가 모두 다르긴 했는데, 특히 이번 년도의 경우, 코로나때문에 세금 환급이 더뎌졌다고 한다. 아무튼, 여러 사람들의 말을 정리하면, 최대 1년까지는 기다려봐야 한다고들 한다.

4-2) 현재 나의 상황 (Ph.d 2년차)

현재 2022 Tax Filing을 준비하고 있으며, 나의 상황 (2023/04)는 다음과 같다;

(1) 2022년 1월부터 8월까지 대학원 측으로부터 Scholarship을 받음

(2) 2022년 9월부터 12월까지 TA로 인한 wage를 받음

(3) 그외 기타 미국 내 소득 (주식으로 인한 배당 소득 등)은 없음

(4) 현재 ITIN만 가지고 있으며 3월에 SSN을 신청함

따라서, 위 상황에 따라 내가 내야할 서류들은 다음과 같다;

(1) Form 8843: 나의 미국 내 거주를 확인하기 위해 제출

(2) Form 1040-NR: 현재 미국 내 비거주자 신분으로 있으므로, 비거주자용 세금 신고서를 제출

(3) Form 1042-S: 2022년 동안 Scholarship/Fellowship을 받았으므로, 이에 대한 서류 제출 (4) Form 8233: 한미조세협약에 따른 세금공제 확인을 위한 서류**

(5) W-2: 미국 내에서 받은 원천징수에 따른 세금을 위한 서류

** Form 8233은 연초/연말에 서명 후, 학교로 보내면 되고, 해당 세금 문서를 IRS로 보내는 것은 학교 측에서 보내야 한다.

(2023/05) 다행이 이번 년도의 경우, 거의 서류를 제출한 뒤 2~3주 뒤에 바로 환급을 받았다.

4-3) 현재 나의 상황 (Ph.D. 3년차)

현재 2023 Tax filing을 준비하고 있으며, 나의 상황 (2024/03)는 다음과 같다.

(1) 2022-2023 Academic year 동안 TA로 인한 Wage를 받음

(2) 2023년에는 여름 학기동안에는 RA로 인한 Wage를 받음

(3) 현재 SSN을 가지고 있음

따라서, 내야할 서류들은 작년과 동일하다: (1) Form 8843, (2) Form 1040-NR, (3) Form 8233, (4) W-2, (5) 1042-S

(2024/09) 지금까지의 경험으로는, 보통 Federal tax refund는 4월~5월 중에 받고, 그리고 Illinois State tax refund는 9~10월 중에 받았다..

금액으로는 작년과 올해 각각 Federal tax refund의 경우, 약 450불 정도 환급을 받았고, State tax refund의 경우 약 200불 정도를 환급 받았다.

4-4) 현재 나의 상황 (Ph.D 4년차)

현재 2024 Tax filing을 준비하고 있으며, 나의 상황 (2025/02)는 다음과 같다.

(1) 2023-2024 Academic year 동안 RA로 인한 Wage를 받음

(2) 현재 SSN을 가지고 있음

따라서 내가 내야할 서류들은 작년과 동일하다: (1) Form 8843, (2) Form 1040-NR, (3) W-2, (4) 1042-S (만약 받는다면)

7. 미국 거주자의 경우 세금 보고

현재 거주자 신분이 아니므로 해당 내용은 쓰지 않았다. 하지만, 아래 웹페이지를 참조하면 좋을 것 같다.

https://m.blog.naver.com/talktalki/222011482429

Appendix 1: 한국인 유학생 세금 공제 사항 [11, 13]

1. 한미 조세 협약 [11, 13, 14]

- 한미 조세 협약과 관련된 웹페이지:

(1) https://txsi.hometax.go.kr/

(2) http://www.irs.gov/pub/irs-trty/korea.pdf

- 유학생과 관련된 사항을 정확히 알고 싶다면, 위 사이트에서 제 21조 (또는 Article 21) 부분을 참조하라.

한미조세협약과 관련하여 유학생과 관련된 사항을 정리하면 아래와 같다.

1) 유학생/연수생은 5년차까지 RA/TA/OPT/CPT 등의 근로소득에 의한 급여 소득에 대해 연간 2천달러씩 소득 면제를 받을 수 있음. 따라서, 비거주자 신분이 유지되는 5년간 최대 10,000달러를 세금을 면제받을 수 있음

2) 유학생의 Scholarship/Fellowship/Award등 근로와 무관한 소득에 대해서는 5년간 전액 면제받을 수 있음 (세금이 부과되지 않음).

3) 6년차가 되어 미국 거주자 신분이 될 경우, 한미 조세 협약에 의한 세금 면제는 더 이상 유효하지 않다.

NOTE 1: 해당 조약은 연방세에만 해당이 되며, state tax에는 해당이 안된다.

NOTE 2: 해당 조세 협약을 적용하기 위해선 Form 8233을 작성해서 제출해야 한다. 매해 초에 Form 8233을 학교 Payroll office에 제출하라고 연락이 온다.

Appendix 2: Form 1040NR 작성방법

https://bluemoneyzone.com/index.php?mid=Money_Blog&document_srl=3475

https://bluemoneyzone.com:40026/index.php?mid=Money_Blog&document_srl=877

https://sammytown.tistory.com/324

Appendix 3: SprinTax

• webpage: https://www.sprintax.com/ots/choose-tax-year.html

• SpinTax는 미국 내에서 비거주자 신분인 사람들이 사용할 수 있는 세금 관련 서류를 작성해주는 프로그램이다. 다행이 학교 측에서 무료로 국제학생들에게 제공을 해준 덕분에 무료로 사용하였다. 사용방법은 상당히 직관적이여서 사용하기 편했다. 해당 프로그램을 이용하면 자동으로 Form 8843과 Form 1040NR을 작성해준다.

Reference

[1] https://blog.sprintax.com/form-8843이란-무엇이며-제출-방법은

[2] https://applediary.tistory.com/81

[3] https://www.irs.gov/forms-pubs/about-form-1040-nr-ez

[4] https://blog.sprintax.com/f1-비자-소지자는-소득세-신고를-해야-하나

[5] https://korealtyusa.com/미국-거주자-판정/#list2_3

[6] https://sammytown.tistory.com/138

[7] https://kotaxusa.com/f1비자-유학생-세금보고

[8] https://blog.sprintax.com/form-1040nr과-1040nrez-중-사용해야-할-양식은

[9] https://blog.sprintax.com/nonresident-federal-tax-efiling-live/

[10] https://www.ibric.org/myboard/read.php?Board=isori&id=1372

[11] https://www.shadedcommunity.com/2020/12/01/학생신분f-1의-세금신고

[12] https://korealtyusa.com/미국-유학생-세금보고/

[13] https://blog.sprintax.com/tax-treaties-whats-deal/

[14] http://www.openupbiz.com/tax/유학생-연수생-방문교수-연구원의-급여소득-과세관/

[15] https://sammytown.tistory.com/324

[16] http://www.withustax.com/comm/bbs/board.php?bo_table=sub4_2&wr_id=33

[17] https://blog.naver.com/mosi__/221257297926

[18] https://www.youtube.com/watch?v=vXfJRjqfrC8

추가적으로 읽어볼 웹페이지

https://www.bostonkorea.com/bostoninfo.php?mode=view&bookid=10&num=97

'유학 > 유학생활' 카테고리의 다른 글

| [유학 생활] 미국에서 탈모약 구매하기(?) (7) | 2022.09.09 |

|---|---|

| [유학 생활] 미국에서 처음으로 집을 구하는 도전기(?) (1) | 2022.06.21 |

| [NW] 셔틀버스 정보 (0) | 2021.12.08 |

| [유학] Debit card를 잃어버렸을 경우 (0) | 2021.10.26 |

| [유학] 은행 계좌 만들기 (0) | 2021.09.08 |

댓글